De toegevoegde waarde van een onafhankelijk adviseur naast je huidige vermogensbeheerder. Dat klinkt als dubbele kosten, maar is dat ook zo? Kan een financieel adviseur wellicht toch toegevoegde waarde hebben als je belegt?

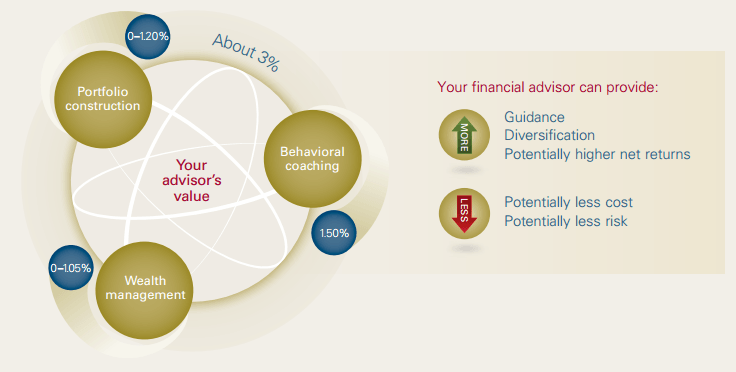

Er zijn al meerdere onderzoeken geweest van Vanguard en Morningstar die de toegevoegde waarde van een adviseur hebben uitgedrukt in procenten. Zo schreef Vanguard in een rapport dat het een belegger zo’n 3% per jaar kan opleveren.

In aflevering 21 van de VUVB podcast gaan we in gesprek met vermogensmanager Bert de Wolff over de toegevoegde waarde van een onafhankelijk financieel adviseur voor het beleggen van je vermogen.

In deze aflevering leer je:

- Levert een onafhankelijke adviseur toegevoegde waarde naast een vermogensbeheerder?

- Waarom zou een belegger die zijn vermogen uitbesteed aan een vermogensbeheerder toch een financieel onafhankelijke tussenpersoon in de hand nemen?

- Waar zou elke belegger – volgens Bert de Wolff – mee moeten starten voordat ze überhaupt op zoek gaan naar een vermogensbeheerder?

- Wat is volgens jou de grootste valkuil van menig belegger die Bert in zijn praktijk vaak tegenkomt?

- Stel dat Bert zijn vermogen moet uitbesteden aan een vermogensbeheerder, wat zijn dan 3 concrete tips waar hij op moet letten?

- Wat is de belangrijkste levensles die Bert de Wolff jou wil meegeven?

Genoemde links in deze aflevering:

- CapitalCareCompany – Bert de Wolff;

- VUVB 017 – Laat Je Niet Misleiden Door Een Hoog Verwacht Rendement In De Toekomst (met Freddy Forger)

- VUVB 006 – Waarom Het In- en Uitstappen bij Beleggen Fataal Is Voor Je Vermogen

- Welke vermogensbeheerder past het beste bij jouw persoonlijke situatie?

Dit is de VUVB podcast show met Maurice Flinterman aflevering nummer 21.

Welkom bij de VUVB podcast show waarin je luistert naar experts die je voorzien van de beste informatie, tips en tricks om het rendement op je vermogen te optimaliseren.

Vandaag in de podcast Bert de Wolf. Bert is sinds kort vermogensmanager bij de Capital Care Company te Amsterdam.

Bert houdt zich al 20 jaar bezig met vermogensadvisering. In de jaren ´90 als beurshandelaar op de Amsterdamse effectenbeurs. En later als senior vermogensadviseur en investment manager bij Abn Amro MeesPierson, waarin hij onder andere individuele mandaten beheerde voor zeer vermogende relaties. Vandaag gaan we bespreken: wat is nou eigenlijk de toegevoegde waarde van een onafhankelijk adviseur naast een vermogensbeheerder? Ik denk dat er heel veel interessante tips in naar voren komen en ik wens je heel veel luisterplezier.

Wat is de toegevoegde waarde van een onafhankelijk adviseur bij vermogensbeheer?

Vandaag in de VUVB podcast: Bert De Wolf van Capital Care Company.

Jullie hebben ook een, met name een adviserende rol toch Bert? Welkom trouwens.

Bert:

Klopt, klopt, ja dank je.

Maurice:

Vandaag gaan we het eigenlijk hebben over een heel belangrijk onderwerp dat heel veel vermogende particulieren maar ook beleggers vaak onderschatten. En dat is eigenlijk: wat is de toegevoegde waarde van een onafhankelijk adviseur bij vermogensbeheer?

En de afgelopen tijd is daar wel steeds meer over bekend geworden er zijn steeds meer onderzoeken van bijvoorbeeld een ´Vanguard´ en een ´Morningstar´ die ook de toegevoegde waarde van een adviseur hebben uitgedrukt in procenten. Nou dat is natuurlijk wat meer meetbaar, maar dat zal per situatie natuurlijk ook verschillen.

Zo schreef Vanguard bijvoorbeeld in een rapport vrij recent dat het een belegger zelf, dus de ondersteuning en de toegevoegde waarde van een adviseur, ongeveer zo een 1,3% per jaar zou moeten opleveren.

Bert:

Ja

Maurice:

Nou jij bent natuurlijk ook een onafhankelijk adviseur, hoe zie jij dat eigenlijk Bert?

Bert:

Nou ik onderschrijf dat wel. Echter als we goed kijken naar de fee´s die er nu gerekend worden, voor een klant die zijn vermogen in beheer geeft, dan ligt dat denk ik zo rond de 1% gemakshalve en als je dan gaat kijken naar de meeste beleggingsportefeuilles dan vanuit mijn ervaring zie ik dat er redelijk veel beleggingsfondsen in zitten met een management fee of een ´Total expense ratio´ dat varieert van 0,8 tot 1,2 %. Dus ja in feite betaalt de klant 2,2% en ik denk dat dit gehalveerd kan worden. En het deel wat je bespaart, dat je dat geld besteedt aan een goede onafhankelijke adviseur.

Maurice:

Ja, en dat is voor de belegger misschien die mee luisterde niet zo heel erg thuis is in die termen: ´Total expense ratio´ is eigenlijk de kosten binnen een fonds.

Bert:

Klopt

Maurice:

De AFM zegt eigenlijk er moet een´Total Cost of Ownership´ een totale kostenpost komen zodat een belegger, als die gaat starten heel goed partijen met elkaar kan vergelijken.

Bert:

Klopt

Maurice:

En dat zie je nu in de praktijk nog wel eens niet gebeuren dat je bij voorbeeld bij een bank belegt. En die zegt van ja de ´All inn fee´ is bijvoorbeeld een procent en daar zitten alle kosten bij, ook de transactiekosten. Maar wat die belegger dan vaak niet weet is dat hij als hij in beleggingsfondsen belegt dat die kosten er ook nog een bovenop komen.

Bert:

Precies

Maurice:

Ja, en dat kan natuurlijk weleens wat misleidend werken als jij als belegger denkt van, ik betaal een procent, ik zit lang niet aan die 2,2 % waar Bert het over heeft dus ik zit helemaal goed, dus ik hoef niks te doen.

Bert:

Ja, maar in feite moet je onderscheid maken, je hebt totale kosten die moet je eigenlijk onderscheiden in directe kosten die de klant ziet en indirecte kosten, wat de klant niet ziet. En die indirecte kosten het grootste deel, of misschien wel de helft van het volledige deel, dat is de management fee die het beleggingsfonds berekent. Dus waar je ook nog te maken mee hebt is het feit dat als je tegen de nettovermogenswaarde koopt, je niet te maken hebt met een bied- en laatprijs. Maar sommige producten worden ook gekenmerkt door een bied- en een laatprijs, index-trekkers bijvoorbeeld, dat zijn ook kosten die je mee moet nemen.

Maurice:

Ja, precies en dat is iets wat je natuurlijk in een portefeuille analyse voor een klant mee zal nemen. Ja en dan zegt de klant uiteindelijk heel terecht van, ja het zal me een worst wezen wat het allemaal kost het gaat mij uiteindelijk allemaal om de opbrengst. Om de performance onderaan de streep en dan zeg ik altijd van ja de kosten is een van de belangrijkste aspecten bij beleggen want dat vermindert eigenlijk direct het netto rendement.

Bert:

Klopt

Een redenen waarom begeleiding bij vermogensbeheer daadwerkelijk rendement oplevert

Maurice:

Maar goed als we kijken Bert, jij begeleidt ook mensen in het vermogensbeheer traject. Kun jij een paar punten aangeven waarom jouw begeleiding de belegger over de lange termijn daadwerkelijk rendement gaat opleveren?

Bert:

Nou, allereerst zal ik de rol schetsen van een onafhankelijk adviseur. Een onafhankelijk financieel adviseur is iemand die alleen maar door de klant wordt betaald en daardoor is hij ook alleen in staat om kritisch naar producten en aanbieders te kijken. Want zijn beloning is daar niet van afhankelijk. Ik denk dat dat een belangrijke voorwaarde is. Daarnaast spreek ik meer voor mijzelf. Ruim twintig jaar ben ik werkzaam geweest binnen het bankwezen. Dus ik heb in feite aan de andere kant van de tafel gezeten. Ik heb ongeveer tien jaar individuele vermogens beheerd.

Dus ik weet hoe het verdienmodel werkt.

Niet zo lang geleden heb ik een klant begeleid die ruim 1% fee betaalde over een beleggingsmandaat van redelijk wat centjes en mijn rol daarin heeft er toe geleid dat die klant ongeveer bijna 40% korting heeft bedongen. Uiteindelijk is hij wel weggegaan bij die bank, maar dat is een groot voordeel wat ik heb, omdat ik weet als het ware hoe het spel gespeeld wordt. En ik kijk ook niet alleen maar naar de performance.

Ik vind het track record van het beleggingsteam wat verantwoordelijk is voor de performance, de samenstelling, de continuïteit daarin ook heel erg belangrijk. En dat wordt nog weleens onderschat. En daarnaast vind ik het altijd heel belangrijk welke aannames er worden gehanteerd ten aanzien van rendement, verwacht rendement, risico, correlaties.

Hoe komt men tot deze aannames?

Want dat merk ik nog steeds. Dat sommige partijen met andere verwachte rendementen komen waardoor het voor een potentiële beleggingsklant lastig is om daar te gaan vergelijken. En je kunt wel vergelijking maken ten aanzien van kosten maar ten aanzien van verwachte rendementen niet. En wat een heel belangrijk aspect is in mijn ogen is dat de klant weet dat er passieve oplossingen zijn en actieve oplossingen. Een actieve oplossing is eigenlijk niets anders als een partij of een beheerder die denkt in staat te zijn het beter te doen dan het marktrendement dan de benchmark.

Nou we weten ook met zijn allen dat bijna 90% van de markt daar structureel niet toe in staat is. Met andere woorden als jij gaat beleggen en je hebt een bepaald rendement nodig – laten we zeggen 6% – dan kom je heel snel bij aandelen uit en dan moet je gaan vragen: ik heb dat rendement nodig, is het niet verstandiger om daar een heel goedkope oplossing voor te vinden, dit zelf online te doen via een ´Execution only´ platform, en de besparing die dat mij oplevert daarvoor huur ik een goede adviseur in.

Maurice:

Ja en voor de beeldvorming voor de luisteraars, want je hebt het over verwacht rendement. Bij verwacht rendement zie je vaak dat je twee vermogensbeheerders hebt: vermogensbeheerder A en vermogensbeheerder B en de verwachting die ze uitspreken van rendement is eigenlijk puur wat denken zij bijvoorbeeld dat aandelen en obligaties de komende jaren qua rendement gaan opleveren.

En de verwachting van partij A en de verwachting van partij B die liggen vaak uiteen. Want die hebben allebei hun eigen manier van berekenen daarvan en ja de een is inderdaad wat voorzichtiger ingeschat dan de ander. Ik heb daarover toevallig een hele mooie podcast pve opgenomen met vermogensbeheerder Freddy Forger.

Bert:

Ja goed dat je dat zegt want puur op basis van de markt verwachtingen doet hij aannames over het verwachte rendement en dat is het meest zuivere wat er is. Want als ik met ABN AMRO spreek en ik spreek met een andere partij laten we ING noemen ze hebben allebei verschillende verwachte rendementen waarop is dat gebaseerd, op hun mening, visie etc, maar de markt heeft altijd gelijk.

Als je die verwachtingen uit de markt kan halen, door bijvoorbeeld te kijken naar futures, ja, dan kun je dat al heel goed gebruiken in je berekening van de verwachte rendementen. Ik denk dat Blu Asset Management daarin een heel goed voorbeeld is.

Maurice:

Ja nu is het wel zo dat de verwachting zegt natuurlijk helemaal niks over welk daadwerkelijk rendement de markt je ook gaat bieden op aandelen of obligaties.

Bert:

Nee, klopt

Maurice:

Dat kan natuurlijk verschillen nog steeds…

Bert:

De standaarddeviatie ook niet toch Maurice? Want we denken allemaal dat de rendementen normaal verdeeld zijn, terwijl we met zijn allen weten dat dat niet zo is. En toch gebruiken we de standaarddeviatie als een aanname voor risico. Terwijl de rendementen eigenlijk een scheve verdeling hebben. Je moet wel iets hebben natuurlijk. Dus je moet altijd daarin kritisch zijn en dat is het voordeel dat sommige adviseurs die achtergrond al hebben, net als ik.

Maurice:

Ja, precies en wat je net al even zegt standaarddeviatie is dan natuurlijk de beweeglijkheid en daarvoor is het ook zo belangrijk denk ik ook voor elke vermogende particulier die gaat beleggen of die aan het beleggen is om elk jaar hun beleggingsplan bij te stellen. En dat je moet meten van hoe lig ik op het pad ten opzichte van mijn doelstellingen. En ga ik mijn doelstelling uiteindelijk daarmee behalen?

Bert:

Klopt.

Mijn vermogensbeheerder is toch mijn specialist waarom zou ik daar nog een extra tussenpersoon/adviseur tussen zetten?

Maurice:

Bert, het is een lastig onderwerp en er is heel veel over te vertellen. Je hebt er al enigszins wat over gezegd wat je zou kunnen doen. Waarom zou een belegger die zijn vermogen uitbesteed aan een vermogensbeheerder daar toch daarnaast dan een financieel onafhankelijk tussenpersoon in de hand nemen. Want voor heel veel klanten is het zoiets van ja die vermogensbeheerder is toch mijn specialist waarom zou ik daar nog een extra tussenpersoon tussen zetten?

Bert:

Ja, je geeft ook al antwoord toch? De vermogensbeheerder is de specialist en dat klopt. Alleen de specialist word beoordeeld op prestatie en de prestatie op wat voor beslissingen hij heeft genomen en het rendement wat hij daarmee behaald heeft en dat wordt vergeleken met een index. Met andere woorden in feite is die vermogensbeheerder of die specialist op de korte termijn gericht. Terwijl de rol van een onafhankelijke financieel adviseur is: hij moet die doelstelling voor de klant op de lange termijn monitoren. En dan praat je over minimaal 5 tot 10 jaar.

Op het moment als ik met cliënten spreek en uiteindelijk hebben we zijn/haar doelstellingen bepaald. En er kan belegd worden omdat er een beleggingshorizon is van laten we zeggen tien jaar, dan is mijn taak om ervoor te zorgen dat we op het pad blijven. En wat die specialist doet vind ik prima. Maar die heeft een ander belang, want zijn belang is in feite de prestatie die hij levert op de beleggingsportefeuille. Dus die heeft eigenlijk een ander belang. Dus vandaar ook wat ik net zei; als je toch niet kiest voor een actieve beheerder, kies dan voor een goedkope oplossing en voor de besparing huur je een extern adviseur in. Dus in die zin moet je het onderscheid maken tussen zeg maar de generalist, in dit geval de onafhankelijk financieel adviseur die de doelstellingen bewaakt en in die bewaking schakelt hij of zij specialisten in. In dit geval een vermogensbeheerder. Maar dat kan ook een financieringsspecialist zijn of andere zaken. Dus zo kijk ik ernaar.

Maurice:

Ja, ik denk dat een belangrijke aanvulling nog is dat de vermogensbeheerder wat jij zegt die is natuurlijk heel erg op performance die wil resultaat neerzetten

Bert:

daar wordt hij ook voor betaald…

Maurice:

en hij wil altijd zijn eigen performance verdedigen. Dus op het moment dat jij als klant aan tafel zit en je hebt een bepaalde performance gehaald, ik noem maar even wat afgelopen jaar 6% dan heb jij als klant natuurlijk geen idee wat heeft de rest van de markt eigenlijk gepresteerd en wat presteren de 150 andere partijen in die markt in een soortgelijk profiel. En dan lijkt misschien 6% een fantastisch rendement, maar ja, als de rest van de markt bijvoorbeeld 8% heeft gepresteerd dan zal die vermogensbeheerder dat niet zo snel tegen jou zeggen.

Dus ik denk ook dat je door een onafhankelijke tussenpersoon of een financieel adviseur die je daarin begeleid ook een beter onafhankelijk beeld daarvan geeft, plus dat hij natuurlijk ook de termen wat kan vereenvoudigen. Veel klanten zitten dan aan tafel, knikken ja maar ze denken nee, op het moment dat de vermogensbeheerder wat zegt en ja dan is het natuurlijk heel erg lastig om door de bomen al die termen, het bos nog te zien. Dus daarin kan een financieel adviseur ook erg goed helpen.

Bert:

Dat klopt het is goed dat je dat ook aan stipt, als er een gesprek plaatsvind tussen een klant en een vermogensbeheerder en ik zit daarbij dan is mijn rol gewoon dienend. Ik moet ervoor zorgen dat die klant het begrijpt, maar dat er gelijkheid is in het gesprek, als je begrijpt wat ik bedoel. Omdat als ik er niet bij zou zijn dan kan die beheerder roepen van: ja de markten waren afgelopen jaar min tien, wij hebben min vijf gedaan dus eigenlijk hebben we het heel goed gedaan, ja dan moet die klant eigenlijk knikken. Terwijl die eigenlijk gewoon 5% van zijn centjes kwijt is na een jaar. Dus om het gesprek gelijkwaardig te houden is mijn rol daarin belangrijk.

Waar zou elke belegger mee moeten starten en wat is de valkuil bij het zoeken naar een vermogensbeheerder?

Maurice:

Precies daar ben ik het helemaal mee eens. En als je dan, door de ogen van een belegger kijkt, waar zou elke belegger dan volgens jou mee moeten starten voordat ze überhaupt op zoek gaan naar een vermogensbeheerder? Want wat je tegenwoordig ziet is dat heel veel beleggers, gaan vergelijken op een vergelijkingssite. Vervolgens krijgen ze een lijstje met de top drie en dan denken ze nou ik pak de nummer 1 en daar ga ik dan heen, daar ga ik starten. Maar wat is daar volgens jou de valkuil van?

Bert:

De valkuil is, maar dat is nog niet het antwoord, die geef ik je zo, de valkuil erin is timing. We kennen allemaal het verhaal van Fortis Obam. We kennen allemaal het verhaal van Lek Meeson, Bill Miller. Die jarenlang heel goed hebben gepresteerd daardoor in de toplijstjes staan maar als je kijkt op lange termijn dan heb je het gewoon slecht gedaan. Dus laat je niet leiden op de korte termijn. Maar het draait het begint met een uitgebreid financieel plan. En niet plan, maar planning. Dus een plan maken en je daaraan houden en ervoor zorgen dat het wordt uitgevoerd. Dus ik denk dat je eerst de risico´s moet gaan benoemen, je doelstellingen dat ga je vervolgens vastleggen. En wat ik bijvoorbeeld voor klanten doe is een beleggingsstatuut opstellen.

Heel simpel: doelstellingen, risico´s. etc. En vervolgens als dat helder is dan ga je kijken hoe ga ik het oplossen? Welke oplossingen zijn er? Dan kun je op productniveau gaan kijken. Je kunt ook gaan kijken van ja ga ik het passief of ga ik het actief indelen? Wat zijn daar de voor en wat zijn daar de nadelen van? Er wordt nog wel eens gezegd als ik alleen maar in index-trekkers beleg dan loop ik theoretisch de kans dat ik in een bubbel beleg. Dat zou kunnen. Dat is zo.

Dus daarin keuzes maken, maar dan zit je al in de oplossingsfase. Het begint met een duidelijk helder financieel plan. En dat wordt nog steeds onderschat. Daar wordt nog veel te weinig aandacht aanbesteed.

Maurice:

Ja, in Amerika doen ze dat wel een stuk meer. Dan werken ze wel veel meer vanuit het financiële plan en werk op de doelstellingen. Waardoor je eigenlijk op jaarbasis gaat monitoren van hoever sta ik van mijn doelstelling vanaf.

Bert:

Hun verdienmodel is ook anders. kijk die trailer fees, die kickbacks, de retourprovisies, die klanten als waar men zei te hebben teruggegeven. Daar kijk ik even anders naar. Hun verdienmodel is natuurlijk wel anders. Zij worden wel meestal betaald op basis van een vast percentage van het vermogen van de klant en terwijl ik op uurtarief werk.

Dus het maakt mij niet zoveel uit of een klant heel veel centjes heeft of wat minder centjes. Dus dat speelt wel een rol.

Maurice:

Ja dat is per adviseur natuurlijk ook weer verschillend.

Bert:

Ja

Maurice:

Maar goed, dan zie je nog steeds heel veel nederlandse beleggers niet altijd de toegevoegde waarde zien van een goed financieel plan en daar op aansturen en zeggen ja elk jaar verschilt het weer en ja de doelstelling, ja ik wil zo een hoog mogelijk rendement behalen..

Bert:

ja maar dan zeg ik tegen die klant waarom dan? Waarvoor heb je dat rendement nodig? Hetzelfde met een pensioen, ja dat heb ik nodig voor mijn pensioen. Ik vraag altijd van: wat geef je nu gemiddeld per jaar uit?

Oh, zoveel. Stel je gaat met pensioen kun je nog steeds hetzelfde bedrag uitgeven?

Als het antwoord daarop nee is, en ik weet wat de klant wil uitgeven dan weet ik welk vermogen ik nodig heb, dus ik ga een plan maken om ervoor te zorgen dat vanaf het pensioen, dat er wordt aangevuld. Eigenlijk heel simpel maar dat en daar heb ik rendement voor nodig. Want daar gaat het om, het rendement is gewoon een middel om je doel te bereiken. Niks meer en niks minder.

Ik wil gewoon rendement behalen, ik heb er geen echt doel mee

Maurice:

ja, maar er zijn natuurlijk ook beleggers die zeggen ja het doel leuk en mijn pensioen is goed geregeld ik heb geld over en ik wil daar gewoon rendement mee behalen en ik heb er dus niet echt een concreet doel mee.

Bert:

Nee, maar dan stel ik de vraag: goh, hoe ziet dat pensioen er dan uit? En als een klant daar dan geen inzage ingeeft, nou prima dan wordt het geen klant van mij. Maar vaak, als je doorvraagt dan denkt men dat men wel een goed pensioen heeft, maar op het moment dat de overzichten erbij komen en berekeningen worden gemaakt, dan denk ik dat 80% van de gevallen toch wel achter zijn oren gaat krabben. Denkt toch van: oh jee dat zou weleens een probleem kunnen worden omdat er ook gerekend wordt of werd met de in het verleden behaalde rendementen. Nou we weten allemaal dat dat geen garantie is voor de toekomst.

Maurice:

Ja, dus eigenlijk antwoord op de vraag die ik net stelde: waar zou een belegger volgens jou mee moeten starten als voordat ze überhaupt gaan zoeken naar een vermogensbeheerder? Is dus eerst heel duidelijk in kaart brengen waar ze naartoe willen en hoe ze dat willen gaan bereiken.

Bert:

Juist

Maurice:

En daarbij kan natuurlijk een vermogensbeheerder , maar ook zeker een financieel onafhankelijke tussenpersoon of financieel adviseur kan daar heel goed een toegevoegde waarde leveren.

Bert:

Ja

Maurice:

Om dat beeld te schetsen. Want de ene belegger kan dat zelf en de andere belegger laat zich daar liever in sturen.

Bert:

Ja dat klopt en een mooi voorbeeld is dan een andere klant van mij die een deel bij een vermogensbeheerder zit en een deel via een online broker in ETF’s belegt en ik heb overzicht over het geheel. Dus ik kan ongeveer zien of hij zijn doelstellingen wel of niet gaat halen. Dus die oplossing, ja dat ligt bij de klant en ik dat dat ook gewoon een manier is. Dus spreiding is niet alleen belangrijk in je beleggingsportefeuille maar ook handig om bij verschillende partijen te zitten en een deel zelf te doen bijvoorbeeld.

Zet meerdere vermogensbeheerders naast elkaar en nog een hele goede tip

Maurice:

Ja, want raad jij altijd aan om meerdere partijen naast elkaar te zetten?

Bert:

In principe wel, minimaal twee.

Maurice:

Het hangt natuurlijk ook een beetje van het vermogen af waarmee iemand gaat beleggen.

Bert:

Sorry, Maurice?

Maurice:

Nou, het hangt natuurlijk ook een beetje samen met het vermogen waarmee iemand gaat beleggen. Want als jij op 100.000 of 200.000 of 300.000 euro zit dan is, elke transactie, daar zijn natuurlijk ook kosten mee gemoeid.

Bert:

Ja, dat is goed dat je daarover begint want ik geloof in een buy hold strategie, in stick to the plan. Dus in dat opzicht nooit teveel muteren. Dat is de grootste valkuil die er is. Alleen, we zitten in een beleggingsindustrie die natuurlijk gebaat is om zoveel mogelijk prikkels te genereren. RTL Z is daar een heel mooi voorbeeld van: bladen, kranten. Trump, Brexit, dat zijn momenten waardoor beleggers gaan twijfelen van goh moet ik nou iets doen, want..? We weten allemaal die glazen bol hebben we niet. Maar het is voor de belegger natuurlijk fantastisch. Het genereert prikkels en het is natuurlijk heel moeilijk om als belegger je daarvan te distantiëren. En maar een keer per jaar minimaal naar je portefeuille te kijken. Als je tenslotte namelijk een lange beleggingsdoelstelling hebt heeft het ook niet zoveel zin om regelmatig naar je portefeuille te kijken. Alleen de omgeving die stimuleert je daartoe omdat wel te gaan doen. En ga je dus vaker handelen, dan gaat dat ten koste van het rendement.

Maurice:

Ja dat is wetenschappelijk inderdaad aangewezen. Ik zeg altijd wel gekscherend: zet alsjeblieft de televisie uit volg geen nieuws als je gaat beleggen want dan wordt je inderdaad alleen maar ‘gek’ gemaakt

Bert:

Dat klopt en dat is gewoon een spel. Op zich ook wel mooi. Timing is de grootste valkuil voor elke belegger die denken te kunnen timen.

Maurice:

Ja, dat ben ik helemaal met je eens. Daar hebben we meerdere podcasten al over gehad. Over timing effect en wat je daarmee zou kunnen. Want iedereen zegt natuurlijk: ik wil op het dieptepunt wil ik instappen en het hoogtepunt stap ik eruit. Dat is wel gebleken dat kan eigenlijk niemand inschatten dat moment.

Bert

Wat je wel kan doen. Dat zeg ik soms wel tegen klanten. Ik ben vroeger beurshandelaar geweest en dan wist ik ook niet welke kant het op ging. Maar maak een begin. Als je een bedrag hebt, laten we zeggen een ton en je wilt daarmee gaan beleggen omdat je doelstellingen hebt: knip het in drieën, knip het in vieren en koop dan per moment gewoon aan.

Weet je, dan spreid je ook een stukje risico en zonder te gaan timen.

Als je bij een online broker bijvoorbeeld zit, dan zou je dat kunnen doen. Je kunt zonder te timen, toch het risico lopen dat je op het hoogtepunt in een markt stapt. Stap daarom gestaffeld in en dat geldt uiteraard voor verkopen ook.

Maurice:

Ja, dat is een hele goeie tip.

Bert:

Maak een begin. In ieder geval ik zal altijd zeggen, begin met een derde. Dus als je een ton hebt stap nu gewoon in met dertig duizend euro en kijk er even aan. En na een paar maanden kijk je weer eens: nou dan koop je wat bij of niet.

Maurice:

Dat is mooi dat je dat zegt want er zijn veel beleggers die inderdaad vragen altijd voordat ze starten: wanneer zal ik instappen? Want ja de markt is nu wel erg hoog. Of niet? Dan zeg ik altijd, ja dat weten we niet.

Bert:

Je kunt het namelijk nooit verkeerd doen. Theoretisch als ik een begin maak en de beurs gaat omhoog en ik koop op een hogere beurs bij dan heb ik een hele goede uitvoering. Dus daar win je altijd in, het is nooit verkeerd om dat te doen en dat vergeten beleggers soms.

En soms zijn er partijen die zeggen ja ik geloof ik niet in timing. Ik ook niet, maar de perceptie van de klant daar heb je mee te maken. Want die betaalt tenslotte je salaris. Zo kun je hem wel helpen door te zeggen maak een begin. En ga gestaffeld bijkopen. Dan doe je het altijd goed, wat er ook gebeurd.

Drie concrete tips voor professionals bij het uitbesteden van vermogen

Maurice:

Ja, dank je wel Bert, duidelijk.

Als jij even met de luisteraar meedenkt voor de zoveelste keer. Je gaat als professional je vermogen uitbesteden, jij zal dat waarschijnlijk zelf beleggen omdat je precies weet hoe je de portefeuille moet inrichten, omdat je een beleggingsspecialist bent geweest. Dus jij weet van de hoed en de rand. Maar stel dat jij dat uit zou moeten besteden aan een vermogensbeheerder, wat zouden dan drie concrete tips zijn waar jij op zou letten op zo een moment?

Bert:

Ik denk dat ik ze al in het interview gegeven heb maar het allerbelangrijkste is duidelijkheid over het beleggingsproces. Hoe ziet het proces eruit? Dat voor jezelf helder is wie maakt de keuzes. Degene met wie je spreekt is dat ook degene met wie je achter de knoppen zit? En wat is hun visie? Houden ze zich aan die visie? En geloof je in die visie? Dat is het eerste.

Ten tweede is het denk ik heel belangrijk en dan heb ik al genoemd: welke aannames worden er gemaakt? Ten aanzien van rendement, risico, correlatie en uiteraard kosten, en hoe komen ze tot die aanname? Dat is denk ik een heel belangrijke.

En wat ik al noemde niet alleen naar de performance kijken maar ook het trackrecord van het beleggingsteam. Vraag gewoon welke mensen zijn betrokken in de beslissing en zitten in het proces? Ga ze Googlen etc. En hoe lang werken zij samen? En zijn ze succesvol geweest? Of zijn er veel wisselingen geweest de afgelopen jaren? En dan doorvragen: waarom dan? Want continuiteit is natuurlijk heel erg belangrijk in de prestatie van een team. En dat zijn eigenlijk denk ik de drie belangrijkste dingen waar ik naar kijk.

Wat is de belangrijkste levensles die Bert de Wolff jou wil meegeven?

Maurice:

Ja, helder, dat is duidelijk inderdaad. En tot slot, want we zitten alweer aardig aan de tijd zie ik. Wat is jouw belangrijkste inzicht die jij in jouw werkzame leven hebt geleerd? Die jouw leven volledig op zijn kop heeft gezet destijds.

Bert:

Mijn leven is nog nooit op zijn kop gezet, omdat ik niet iemand ben die zijn leven op zijn kop laat zetten. En dat heeft gewoon met mijn karakter te maken. Kijk, ik laat dingen gewoon op mij afkomen en dingen gebeuren zoals ze gebeuren.

Dus bepaalde dingen waar je invloed op kan uitoefenen, zorg er dan voor dat je voorbereid bent. En zaken waar je geen invloed op kunt uitoefenen en die jouw leven op zijn kop kunnen gaan zetten, ja het is in hoeverre je dat voor jezelf toelaat. Dus in dat opzicht heb ik niet echt, zijn er niet ontwikkelingen zaken geweest die de wereld op zijn kop hebben gezet.

Dus ja, wat dat betreft, zit ik er wel nuchter in, maar ik heb vroeger altijd geschaakt en mijn motto is altijd: (mensen die kunnen schaken begrijpen wat ik bedoel) zorg ervoor dat je met wit speelt. Dat is het allerbelangrijkste. Zorg dat jij altijd initiatief hebt. Probeer zelf het initiatief te houden, dat is misschien het belangrijkste wat er is. En durf beslissingen te nemen.

Maurice:

Ja en hou het overzicht.

Bert:

Ja want als je met wit speelt, theoretisch gezien als je met wit speelt kun je gewoon winnen met schaken

Maurice:

Ja ik ben zelf niet een fervent schaker dus…

Bert:

Ik was het, maar theoretisch kun je met wit, en je speelt aanvallend, kun je theoretisch winnen.

En je weet toch niet, zwart of wit, met risico weet je het toch niet. Het is 50/50 kans.

Maar zorg ervoor dat je aan de goede kant zit. Zorg ervoor dat jij in ieder geval het initiatief hebt, kun je jezelf ook niks verwijten.

Maurice:

Ja, Bert ontzettend bedankt voor al je tips. Ik denk, tenminste ik hoop dat het voor de luisteraars ook weer duidelijk is en dat ze er een hoop aan hebben. En ik hoop jou in de toekomst zeker weer tegen te gaan komen. Dan wens ik je nu in ieder geval een prettige dag verder.

Bert:

Insgelijks Maurice. Tot ziens

Maurice:

Okay, dag Bert.

Bedankt weer voor het luisteren naar onze podcast. Wil jij nou meer te weten komen over Bert de Wolf ga dan naar onze website:

www.vuvb.nl/21

om meer te weten te komen over Bert.

Wil jij nou meer weten over jouw beleggingsportefeuille. Ben je niet helemaal tevreden. Of denk jij inderdaad dat jij meer kosten betaald dan dat er tegen jou gezegd wordt. Wil jij gewoon eens een onafhankelijke begeleiding/ advies over jouw huidige beleggingsportefeuille ga dan naar onze website:

www.vuvb.nl/beleggen

Voor een second opinion voor jouw portefeuille. Dan kunnen we eens kijken hoe het daarmee gesteld is en wat voor performance jij behaald hebt En waar jij naartoe werkt voor de lange termijn ten aanzien van jouw beleggingsdoelstelling.

Bedankt weer voor het luisteren en tot de volgende keer.